기준금리 하락 기조에 보험사 재무 부담 커져

금융당국이 보험부채 할인율 현실화 방안으로 내년에 도입 예정이었던 '최종관찰만기 30년' 확대 규제를 3년간 단계적으로 적용하기로 했다. 기준금리 인하 기조로 보험사 재무 부담이 늘어날 것으로 예상한 조치다.

금융위원회는 7일 최종관찰만기를 30년으로 확대하되 내년부터 3년간 단계적으로 적용할 것이라고 밝혔다. 아직 어떤 방식으로 단계를 높여갈지 구체화되지는 않았다. 금융위 관계자는 "최근 시장금리 하락으로 당초 예상했던 수준을 웃도는 재무영향이 발생해 속도조절의 필요성이 생겼다"며 "금리상황에 따른 시행여건 등을 면밀히 모니터링할 것"이라고 말했다.

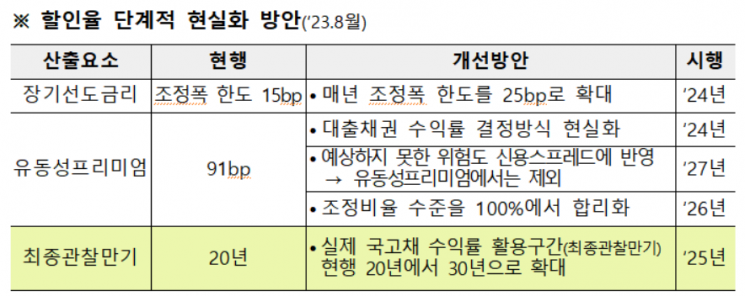

금융위원회가 지난해 8월 발표한 '할인율 단계적 현실화 방안'. 금융위원회 제공

보험계약은 주식·채권과 달리 시장에서 직접 거래되지 않아 시장가격을 직접 평가할 수 없는 한계가 있다. 이에 보험계약을 통해 미래 발생할 현금 유출입 등 현금흐름을 추정하고 이를 현재시점으로 할인해 시가를 평가한다. 보험부채(보험금) 할인율은 보험사가 지급해야 할 보험금을 현재가치로 환산할 때 적용하는 이자율이다. 할인율이 내려가면 보험부채 평가규모가 커지고 할인율이 올라가면 평가규모가 줄어든다.

현재 보험부채 할인율을 산정할 때 만기 20년까지는 국고채 20년물 금리에 연동하는 최종관찰만기 20년을 적용하고 있다. 당국은 지난해 8월 '보험부채 할인율 현실화' 방안을 발표하면서 내년부터 최종관찰만기 20년을 30년으로 확대하겠다고 했다. 금리 급등에 따른 할인율 상승 효과를 억제한다는 취지였다. 하지만 최근 시장금리가 하락했고 미국 기준금리의 추가 하락 가능성이 커지자 완급 조절에 나선 것이다.

기준금리가 낮아지고 이에 영향을 받아 국고채 금리가 내려가면 할인율이 낮아져 보험부채 증가의 원인이 된다. 보험사의 재무건전성 지표인 지급여력비율(K-ICS·킥스)은 요구자본 대비 가용자본의 비율로 산출되는데 보험부채가 늘어나면 가용자본이 감소해 킥스가 내려간다. 보험연구원은 최근 기준금리가 1%포인트 하락하면 생보사 킥스는 25%포인트, 손보사는 30%포인트 낮아질 것으로 분석한 바 있다.

최동현 기자 nell@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>