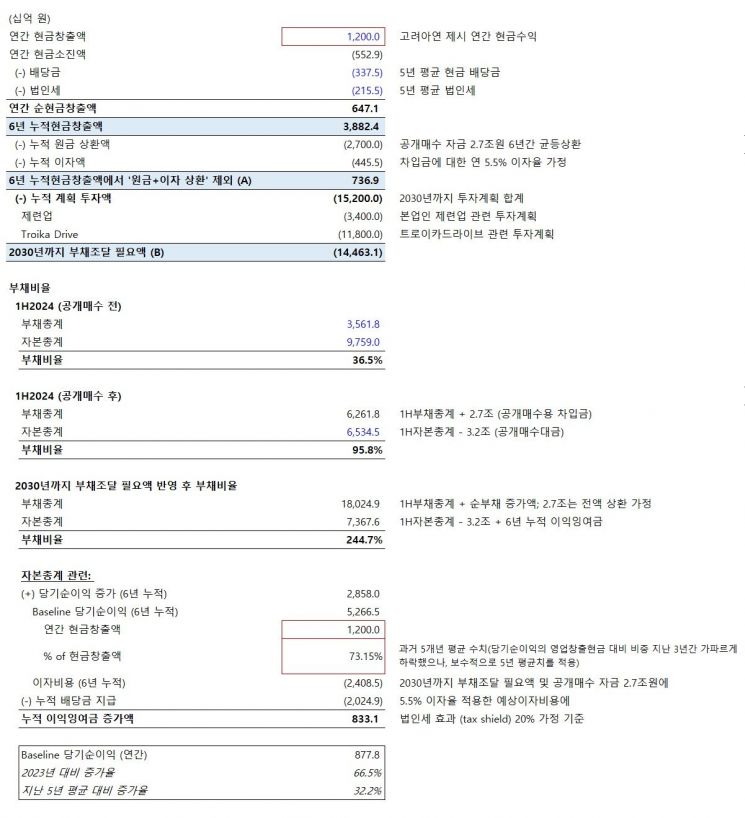

고려아연이 향후 6년간 연 1조2000억원의 현금을 창출해도 2030년 고려아연의 부채비율은 244.7%가 될 것으로 전망된다. 자기주식 공개매수로 인한 차입금 상환 및 이자와 배당금과 법인세, 제련업 시설 투자 및 보수 비용과 트로이카 드라이브 투자 비용 등을 모두 고려해 계산한 것이다.

MBK파트너스는 12일 "고려아연 측이 연평균 현금창출력 1조2000억원으로 고려아연의 자사주 공개매수 후 6년인 2030년에 부채비율이 다시 20%로 줄어든다고 밝혔으나, 이는 현실성이 결여된 주장"이라고 밝혔다.

고려아연 측 발표대로 향후 6년간 연 1조2000억원씩 현금이 창출된다고 가정한 후, 지난 5년 평균 연 배당금과 법인세 지급, 차입금 2조7000억원에 대한 원금 상환 및 이자 지급까지 고려했을 때 6년 누적 현금 창출액은 7369억원(A)이다.

여기에 2024년부터 2030년까지 고려아연의 IR 자료상 예정된 제련업 본업 및 트로이카 드라이브 관련 투자계획 15조2000억원까지 고려했을 때의 2030년까지 부채조달 필요액은 14조 4631억원(B)이 된다.

자사주 공개매수 전 고려아연의 연결기준 부채비율은 2024년 상반기 말(1H2024) 기준 36.5%이나, 여기에 자기주식 공개매수로 인한 차입금 증가와 자기자본 감소를 반영 시 부채비율은 95.8%가 된다. 더불어, 2030년까지의 부채조달 필요액(B) 즉, 누적 순 부채 증가액을 고려하면, 고려아연의 2030년 부채비율은 244.7%까지 올라가게 된다.

MBK 측은 "고려아연 측 주장대로 자기주식 공개매수 종료 후 6년 만에 부채비율 20%대로 낮추기 위해서는 6년간 본업인 제련업과 트로이카 드라이브에 관련 설비투자는 중단하는 등 현금 지출은 최소화하면서 오로지 자기주식 공개매수로 인한 차입금만 갚아야 한다"며 "이는 곧, 최윤범 회장의 지위 보전을 위해 회사의 현재와 미래는 생각하지 않는다는 뜻이기도 하다"고 언급했다.

지난 8일 한국기업평가는 스페셜코멘트를 통해, 고려아연이 자기주식 공개매수 응모주식 수가 목표 수량 이하인 경우에도 전량 매수할 예정으로, 매수 결과에 따라 최대 2조7000억원의 자금 소요가 발생할 수 있다며 자기주식을 목표 수량대로 취득해 소각하는 경우, 부채비율이 2024년 6월 말 기준 36.5%에서 86% 수준으로 급격히 상승하고, 순차입금/상각전영업이익(EBITDA) 지표도 1.6배로 현재 설정된 등급하향 요인을 대폭 상회할 것으로 예상한다고 밝힌 바 있다.

한편, 고려아연 측이 예상한 MBK와 영풍의 경영 시 부채비율 역시 타당성이 떨어진다고 지적했다. MBK의 투자수익은 고려아연의 기업가치 증가에 따른 주식 가치증가(즉, 주가상승)로 인한 것으로, 담보대출성 사모대출 투자자인 베인 캐피탈 크레딧처럼 목표 내부수익률을 맞추는 원리금을 최 회장 측으로부터 받아야 하는 것과는 다르다고 설명했다.

또한, MBK는 단독으로는 최대 25% 지분만 보유하게 됨에 따라 고려아연으로부터 MBK만 별도로 자산매각과 차입을 통해 특별배당을 받는 것은 가능하지 않다고 말했다. MBK는 기존의 배당률 기조를 유지하며 회사의 이익 성장과 함께 주당 배당액을 늘려갈 수 있을 것이라는 입장이므로, 이 부분 또한 왜곡된 주장에 불과하다는 의견이다.

박소연 기자 muse@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>