골드만삭스 등 상업용 부동산 부실채권 매각 중

"부동산 위기 확대 대비해 자산 손실 처리"

미국 월가의 주요 금융기관들이 자신들이 보유한 상업용 부동산 대출채권들을 처분하고 있는 것으로 나타났다. 코로나19 팬데믹(세계적 대유행) 이후 지속된 고금리 장기화와 높은 공실률로 인한 부실 자산 확대에 대응해 선제적인 리스크 관리에 나선 것으로 풀이된다.

24일(현지시간) 뉴욕타임스(NYT)에 따르면 글로벌 투자은행(IB) 도이체방크의 계열사를 비롯한 독일계 금융사 2곳은 지난해 말 뉴욕 맨해튼에 위치한 사무실 단지 ‘아르고노트’에 대한 연체 채권을 억만장자 조지 소로스의 패밀리 오피스에 매각했다. 비슷한 시기에 골드만삭스도 뉴욕, 샌프란시스코, 보스턴 등지에 보유하고 있던 사무용 빌딩 관련 부실 대출채권을 처분했다. 5월에는 캐나다임페리얼상업은행(CIBC)이 3억달러 상당의 오피스 건물 관련 대출채권 판매를 완료했다.

![[이미지출처=AFP연합뉴스]](https://cphoto.asiae.co.kr/listimglink/1/2024062510174828098_1719278268.jpg)

[이미지출처=AFP연합뉴스]

NYT는 "대출금을 회수하지 못하게 될 것을 우려한 월가의 은행들이 손실을 줄이기 위해 조용히 상업용 부동산 대출채권들을 정리하기 시작했다"며 "높은 이자율과 공실률에 의해 타격을 입은 상업용 부동산 시장에 더 광범위한 문제가 발생하고 있음을 보여주는 신호"라고 짚었다. 또 "은행의 입장에서 연체 차용인의 자산을 압류하거나 대출채권을 헐값에 넘기면 이론적 손실이 실제 손실로 바뀐다"면서도 "앞으로 부동산 시장이 악화해 더 큰 타격을 입을 위험을 감수하는 것보다는 지금 손해를 보는 것이 낫다고 판단한 것"이라고 설명했다.

지난해 미국의 주요 상업용 부동산 대출 기관이었던 시그니처은행과 퍼스트 리퍼블릭의 파산을 기점으로 미 규제당국과 투자자들은 주요 은행들에 상업용 부동산 포트폴리오를 축소할 것을 압박해왔다. 특히 팬데믹 이후 재택근무 활성화로 인해 미국의 오피스들이 비어가기 시작하면서 은행들이 리스크 관리에 나선 것으로 풀이된다. 데이터 업체 스태티스타에 따르면 올해 1분기 기준 미국 상업용 부동산 공실률은 20%에 달했다.

크레이머 레빈의 부동산 법률 책임자인 제이 네벨로프는 "은행들은 자신의 장부에 너무 많은 대출이 있다는 것을 인지하고 있다"며 "투자자들이 (부실채권이라는) 최악의 상품을 구매하도록 유도하기 위해 얼마나 큰 폭의 할인이 필요한지 조사에 나섰다"고 진단했다. 이어 대형 은행들은 대출채권을 할인 가격에 넘기기 위해 자신이 대리하는 몇몇 패밀리오피스와 접촉하고 있으며 시장과 주주들의 이목을 끌지 않기 위해 소수의 인원으로 조용히 거래를 추진하고 있다고 현지 분위기를 전했다.

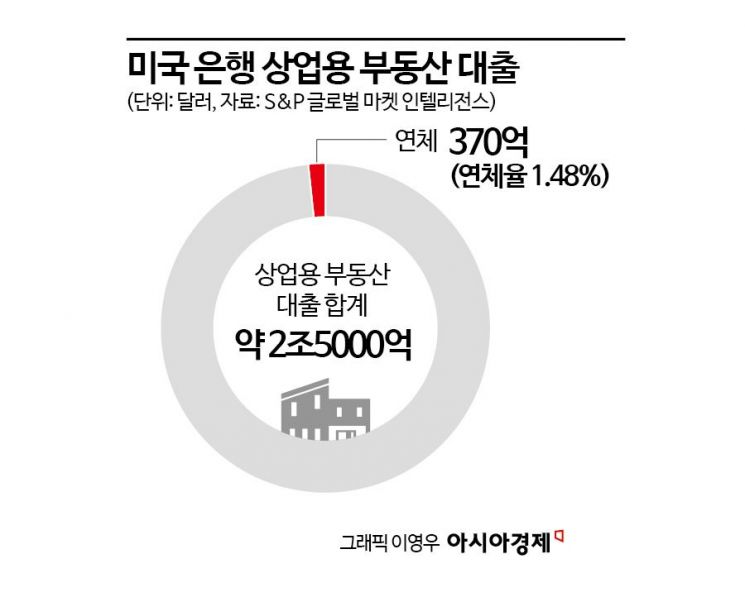

다만 일각에선 상업용 부동산 대출 문제가 심각하긴 하지만 아직 위기 수준에 이르지는 않았다는 분석도 나온다. 처분 대상이 된 부실채권 규모가 은행권이 보유한 전체 부동산 대출 대비 극히 일부에 불과하기 때문이다. 금융시장 조사 업체 S&P 글로벌 마켓 인텔리전스에 따르면 미국 내 은행권이 보유한 상업용 대출채권 규모는 2조5000억달러다. 이 가운데 상환 기한이 30일 이상 연체된 대출금은 370억달러로 전체의 1.5% 수준이다. 상업용 부동산 대출 연체율은 서브프라임 모기지 사태 이후인 2010년 초 10.5%로 최고치를 기록했다.

S&P 글로벌 마켓 인텔리전스의 네이선 스토벌 디렉터는 은행들의 잇따른 부실채권 매각을 두고 "익스포저(위험노출액)를 줄이기 위해 이뤄진 거래"라며 "지금 나타나고 있는 매각은 단발성 이벤트"라고 평가했다.

김진영 기자 camp@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>