보험연구원 '최근 자동차보험 손해율 변동요인 분석' 리포트

보험회사들의 자동차보험 손해율이 회사 규모와 관계없이 앞으로는 악화할 가능성이 크다는 연구 결과가 나왔다. 향후 보험료 인상으로 이어질 수 있으니 위험도에 따른 보험료 차등 적용을 보다 강화해야 한다는 지적이 나온다.

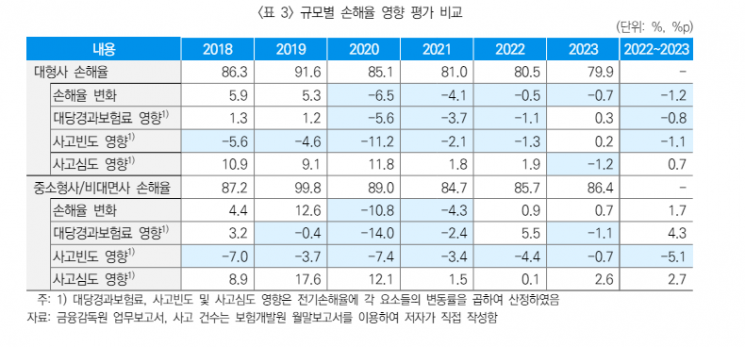

12일 보험연구원의 '최근 자동차보험 손해율 변동요인 분석' 리포트에 따르면 최근 대형사는 시장점유율 확대와 함께 실적이 약간 개선되고 있으나, 중소형사·비대면사의 경우 실적이 다소 악화되는 등 상이한 모습을 보이고 있다. 구체적으로 보면 대형사는 2021년 대비 2023년 손해율이 1.2%포인트 감소했으나 중소형사·비대면사는 1.7%포인트 상승한 것으로 나타났다.

보험사 규모별 손해율 영향 평가 비교. 자료=보험연구원

전체 자동차보험의 경우 2022~2023년 대당경과보험료와 사고심도는 손해율을 악화시키는 요인, 사고빈도는 주로 손해율을 개선시키는 요인으로 작용한 바 있다.

최근 2년 연속 보험료 인하 등으로 대당경과보험료는 손해율을 다소 높이는 요인으로 작용했고, 올해도 보험료 인하 효과가 점진적으로 반영될 것으로 보인다. 차량기술의 발전, 교통안전의식 제고 등으로 사고발생률이 꾸준히 감소하고 있는 경향을 보이고 있으며, 향후 지속적으로 개선될 가능성이 크다.

보험회사 규모별로 보면 이 요인들이 차별화되는 것으로 나타났다. 2022~2023년 대형사의 경우 대당경과보험료와 사고빈도의 영향으로 손해율이 감소했으나, 중소형사는 악화되면서 손해율이 확대되는 등 상이한 모습을 보이고 있다. 또, 사고발생률은 감소했지만 사고심도와 보험료 인하 효과가 중첩돼 중소형사·비대면사의 손해율을 악화시키는 결과를 초래했다.

보고서를 작성한 천지연·임석희 연구원은 "최근 단행된 보험료 인하가 주로 개인용 자동차보험을 중심으로 이뤄져 개인용 비중이 비교적 높은 중소형사의 손해율이 더 크게 영향을 받은 것으로 보인다"고 분석했다.

보고서에 따르면, 보험료 인하로 인한 효과가 단계적으로 반영되고 사고 심도의 증가 추세가 이어진다면, 손해보험사의 전체 손해율은 상승할 가능성이 크다.

천지연·임석희 연구원은 "자동차보험 손해율 악화는 향후 보험료 인상으로 이어질 수 있으므로 리스크를 반영한 보험요율 적용, 사고 감소 유도, 보험금 누수 억제 등을 위한 환경과 제도적 뒷받침이 필요할 것으로 보인다"며 "저위험 운전자와 고위험 운전자에 대한 차별적 보험료 적용을 강화하고, 도덕적 해이를 유발할 수 있는 지급제도 개선 등으로 선량한 소비자에게 보험금 지급 증대가 전가되지 않도록 앞으로도 지속적인 제도 개선을 위한 노력이 필요할 것"이라고 제언했다.

박유진 기자 genie@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>