경영권 매각 공시 나오기 며칠 전부터 주가 급등

제3자배정 유상증자, CB 발행 등 공시 잇따라 나와

“저렴한 가격에 자금 조달 후 주가 올려 투자자 유치”

ts샴푸

‘TS샴푸’를 판매하는 TS트릴리온 의 경영권이 지난 23일 매각됐다. 하지만 TS트릴리온의 주가는 공시가 나오기 며칠 전부터 급등한 것으로 나타났다. 이에 따라 시장에서는 미공개정보가 유출됐을 가능성이 제기되고 있다.

공시 5일 전부터 주가 급등

금융감독원 전자공시에 따르면 지난 23일 장 마감 후 TS트릴리온의 장기영 대표는 경영권과 본인 보유 주식 중 일부인 4000만주를 총 300억원, 주당 750원에 양도하는 계약을 했다. 양수인은 엔더블유투자파트너스(1700만주), 에이스파트너스(1360만주), 해승아이앤씨(470만주), 알이에스(470만주) 등 4개 법인이다.

앞서 TS트릴리온은 지난 20일 장 마감 후 400억원 규모의 자금 조달 계획도 공시했다. 제3자배정 유상증자 200억원과 전환사채(CB) 200억원 발행이다. 오는 9월7일 자금이 납입되면 최대주주는 제이유홀딩스로 변경된다. 제이유홀딩스는 지난 4월 자본금 1000만원으로 설립된 법인이다.

하지만 TS트릴리온의 주가는 대규모 자금 조달과 경영권 변경 등 호재성 공시가 나오기 이전부터 급등세를 보였다. 세부적으로 200억원의 제3자배정 유상증자는 지난 20일 오후 7시18분에, 200억원의 전환사채(CB) 발행은 지난 21일 오전 7시46분에 공시됐다.

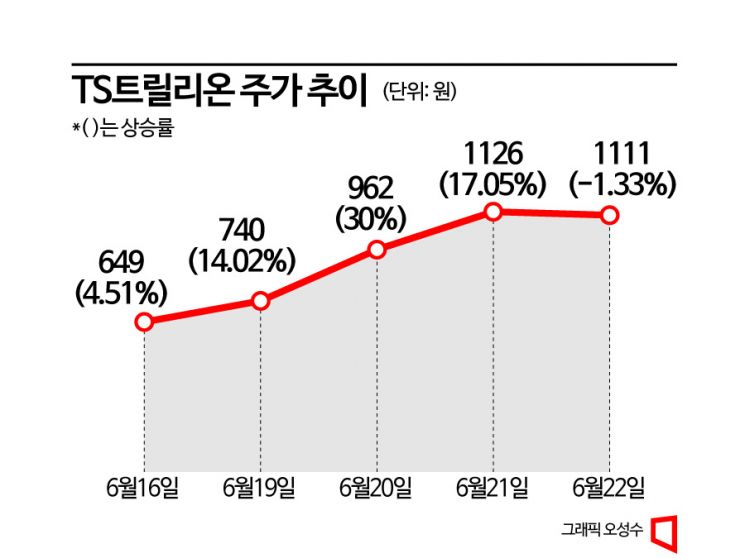

최초 공시가 20일 시간외거래까지 모두 끝난 시각에 나왔기 때문에 주가에 자금 조달 정보가 공식적으로 반영된 날은 지난 21일부터다. 그렇지만 TS트릴리온의 주가는 지난 16일부터 상승하기 시작했다. 15일 약세로 장을 마감했던 주가는 16일 623원으로 시작해 4.5% 상승세로 거래를 마쳤다. 이날은 TS샴푸 신제품이 출시됐다는 기사가 장 마감 후 나왔을 뿐 특별한 이슈가 시장에 공개되진 않았다.

본격적으로 TS트릴리온의 주가가 급등한 시점은 지난 19일부터다. 이날 5% 강세로 시작한 TS트릴리온 주가는 장중 19% 이상 급등하다가 14% 상승으로 장을 마감했다. 거래량과 거래대금도 각각 846만주, 62억원으로 전일 대비 2000%이상 폭증했다. 다음날인 지난 20일에는 상한가로 거래를 마쳤다.

자금 조달 계획이 공식적으로 알려진 지난 21일에는 큰 폭의 등락을 보였다. 23% 강세로 시작한 주가는 장중 상한가와 11%대를 오르락내리락하다 결국 17% 상승세로 장을 마감했다. 이날 종가는 1126원이었다.

주가가 단기간에 급등세를 보이자 한국거래소는 지난 21일 TS트릴리온에 대해 투자경고종목 지정을 예고했다. 지난 21일 종가가 5일 전일 종가보다 60% 이상 상승했기 때문이다. 그럼에도 주가가 또 상승하자 거래소는 추가 상승시 매매거래가 정지될 수 있다고 또 경고했다.

장기영 대표, 경영권 인수자, 유증·CB 투자자만 ‘방긋’

이처럼 주가가 공시 전부터 급등세를 보이면서 장기영 대표와 경영권을 인수한 법인들, 유상증자와 전환사채(CB) 인수를 앞둔 투자자들은 벌써부터 평가차익을 기대할 수 있게 됐다.

우선 장기영 대표는 이번에 매각한 4000만주 외에 1690만8010주를 더 갖고 있다. 가족들 지분까지 합치면 총 2725만7300주다. TS트릴리온의 주가가 600원대였던 것을 고려하면 지분가치는 약 165억원이었다. 하지만 주가가 지난 23일 1200원대를 넘어서면서 불과 며칠 만에 지분가치는 약 330억원 수준으로 껑충 뛰었다.

4000만주를 인수한 측도 주당 750원으로 인수했기 때문에 주식을 넘겨받을 때까지 현 수준의 주가가 유지된다면 약 60%의 수익을 볼 수 있을 것으로 추정된다. 이 지분의 거래대금은 지난 23일 계약금 30억원이 지급됐고 오는 7월5일 중도금 100억원, 오는 9월4일 잔금 170억원이 납입될 예정이다. 또한 네 개 법인으로 지분을 쪼개서 계약했고, 제이유홀딩스가 최대주주가 되는 구조로 설계했기 때문에 보호예수를 피해간다면 곧바로 수익을 실현할 수 있을 전망이다.

아울러 유상증자와 전환사채(CB) 투자자들도 평가이익이 기대된다. 200억원 유상증자 신주발행가액은 주당 639원이다. CB 전환가도 732원이다. 이 가격으로 TS트릴리온 주식과 CB를 인수한다면 두 배가 넘는 수준의 차익이 기대된다.

인수합병(M&A) 업계 관계자는 “투자자가 없는 상태에서 일단 저렴한 가격에 자금 조달을 결정한 후 주가를 올려 투자자를 유치하는 경우가 있다”며 “요즘은 전환사채도 상방 리픽싱(전환가 조정)이 있어서 발행부터 전환가를 낮게 만드는 것이 추세”라고 설명했다. 이에 대해 한국거래소 시장감시위원회 관계자는 “공시 전 주가가 급등하는 사례가 있는 것을 인지하고 있고, 이상거래 적출 기준에 따라 시장을 감시하고 있다”고 밝혔다. 한편 TS트릴리온 측은 공시 전 주가가 급등했던 이유에 대해 답변하지 않았다.

장효원 기자 specialjhw@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>