공급망 분석 리포트 ②…韓 IPEF 합류 여파

中 보복시 배터리 직격탄…1호 타깃 가능성

희토류 中 의존도 52%…수입선 다변화는 한계

바이오도 상황 비슷해…항생물질 中 의존도 53%

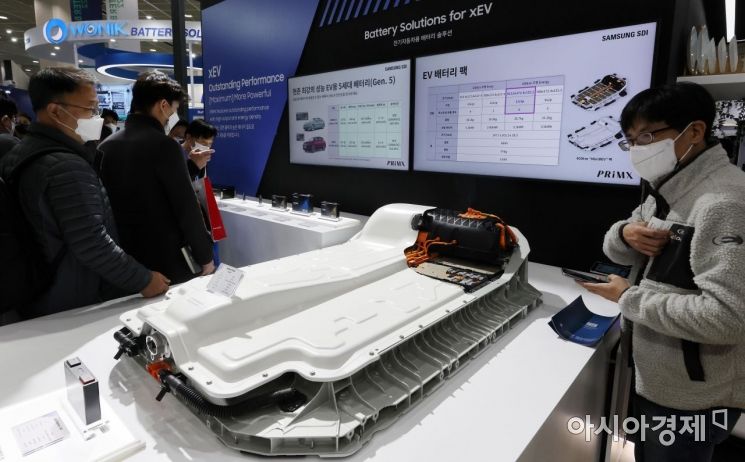

지난 3월 17일 서울 강남구 삼성동 코엑스에서 열린 '인터배터리 2022'에서 관람객들이 삼성SDI의 EV 배터리팩을 살펴보고 있다./김현민 기자 kimhyun81@

[아시아경제 세종=이준형 기자] 반도체와 함께 우리나라 차세대 핵심사업으로 꼽히는 이차전지는 한중 공급망에 균열이 생기면 당장 직격탄을 맞을 산업군으로 꼽힌다.

전국경제인연합회에 따르면 2020년 기준 한국 배터리의 중국 의존도는 93.3%에 달했다. 중국이 없으면 정상적인 배터리 수급이 불가능하다는 얘기다. 국내 배터리 업체들이 미국, 유럽 등으로 생산거점을 다변화했지만 여전히 중국 공장 생산량이 적지 않은 영향이다. 중국이 한국 특정 산업을 겨냥해 보복조치를 취할 경우 배터리가 첫 타깃이 될 가능성이 높은 이유다.

배터리 소재만 놓고 봐도 의존도는 낮지 않다. 중국 의존도가 52.4%에 이르는 희토류가 대표적이다. 배터리 핵심소재인 희토류는 ‘첨단산업의 비타민’으로 불릴 정도로 중요한 자원이지만 생산 지역은 한정적이다. 미국 등 선진국이 환경오염, 채산성 악화 등을 이유로 일찌감치 희토류 생산을 포기했기 때문이다. 그 사이 중국은 전 세계 희토류 공급의 60~70%를 차지하는 최대 희토류 생산국이 됐다.

![中 의존도 90% 넘는 배터리…경제보복시 바이오도 사정권[한중 공급망 진단]](https://cphoto.asiae.co.kr/listimglink/1/2022060821513296422_1654692693.jpg)

이차전지 음극재 필수소재인 흑연도 상황은 마찬가지다. 전경련은 공급망 안정성이 취약하다고 판단된 133개 핵심 수입품목 중 하나로 배터리 음극재 필수소재인 흑연을 꼽았다. 흑연의 중국 의존도가 지나치게 높아 자칫하면 ‘요소수 품귀사태’ 같은 수급 대란이 발생할 수도도 있어서다.

물론 대체 지역이 없는 건 아니다. 인도태평양경제프레임워크(IPEF) 가입국 중 호주, 인도네시아는 희토류 생산국이다. 주요국의 ‘자원 무기화’ 흐름이 강해지자 국내 기업들이 호주 등 중국 외 지역에서 희토류 개발에 속도를 내고 있는 것도 그래서다. 다만 중국이 세계 최대 희토류 생산국이라는 점을 고려하면 수입선 다변화에 한계가 있다는 지적도 있다.

![中 의존도 90% 넘는 배터리…경제보복시 바이오도 사정권[한중 공급망 진단]](https://cphoto.asiae.co.kr/listimglink/1/2022060821515696423_1654692717.jpg)

중국 굴기에 밀려 K-배터리 입지가 좁아지고 있다는 점은 또 다른 과제다. 전경련이 최근 리튬이온 배터리 산업을 분석한 결과 삼성SDI, SK온, LG에너지솔루션 등 한국 배터리 3사의 글로벌 시장 점유율은 2020년 34.7%에서 지난해 30.4%로 4.3%포인트 감소했다. 반면 CATL, BYD 등 중국 주요 배터리 기업 점유율은 38.4%에서 48.7%로 10.3%포인트 증가했다.

김필수 대림대 자동차학과 교수는 "IPEF가 본격 가동하면 배터리 분야에서도 중국 보복조치 가능성이 상존한다고 봐야 한다"면서 "대응책은 수입선 다변화와 대체물질 개발밖에 없다"이라고 말했다.

미래 핵심산업으로 부상 중인 바이오 산업도 비슷한 상황이다. 의약품·의약원료품의 중국 의존도는 2020년 기준 52.7%다. 일본(34.2%)과 미국(31.2%)의 중국 의존도보다 1.2~1.3배 높은 수준이다. 전경련 관계자는 "글로벌 제약사들이 해외 생산거점으로 선호했던 곳이 중국과 인도"라며 "중국에 제약공장들이 많다 보니 자연스럽게 바이오 업계의 중국 의존도도 높은 편"이라고 설명했다.

세종=이준형 기자 gilson@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>