'디지털 발품' 없앤 대출 중개 플랫폼…누적 승인액 176조 넘어

"핀다에서 대출 받자"…지난해 이용자 1200%·매출 6200% ↑

마이데이터 사업자 본허가 취득…자체 CSS 개발 '초읽기'

[아시아경제 이준형 기자] 좋은 조건으로 대출을 받으려면 ‘발품’이 필수였다. 하지만 최근 은행 창구는 예전 같지 않다. 핀테크(금융+기술)와 함께 많은 금융서비스가 비대면으로 전환된 까닭이다. 대출 서비스도 예외는 아니다. 각종 플랫폼을 통해 간단하고 빠르게 조건을 확인하고 대출금까지 받을 수 있게 됐다. 마이데이터(본인신용정보관리업) 시대가 열리며 ‘초개인화’된 대출 상품도 속속 나오고 있다.

문제는 ‘디지털 발품’을 팔아야 하는 불편함이 남아있다는 점이다. 여러 금융기관의 애플리케이션(앱)을 오가며 대출 조건을 확인하고 하나하나 비교해야 하는 번거로움은 사라지지 않았다.

금융사 40여곳 제휴… 입소문 타고 대출 176조 ↑

핀테크 스타트업 ‘핀다’는 이 문제를 해결했다. 핀다는 약 40곳에 이르는 금융기관의 대출 상품을 비교해 최적의 조건을 찾아주는 ‘비교대출 중개 플랫폼’이다. 개인 신용정보 등이 담긴 증빙서류를 제출할 필요도 없다. 가입만 하면 제휴를 맺은 금융사와 이용자 정보를 연동해 맞춤형 대출상품 추천까지 해준다. 금융기관별 최종 확정금리와 한도조건을 비교하는 데 걸리는 시간은 1분 남짓이다. 직장인을 중심으로 빠르게 입소문을 타며 누적 대출 승인액은 최근 207조2300억원이 넘었다. 또한 현재 핀다 이용자의 대출금은 24조원 규모다. 금융위원회의 혁신금융서비스 대출중개 부문 1호 서비스로 선정된 후 2년 만에 얻은 성과다.

![핀다의 누적 대출 승인액 등. [사진제공 = 핀다]](https://cphoto.asiae.co.kr/listimglink/1/2021070513455519945_1625460355.png)

핀다의 누적 대출 승인액 등. [사진제공 = 핀다]

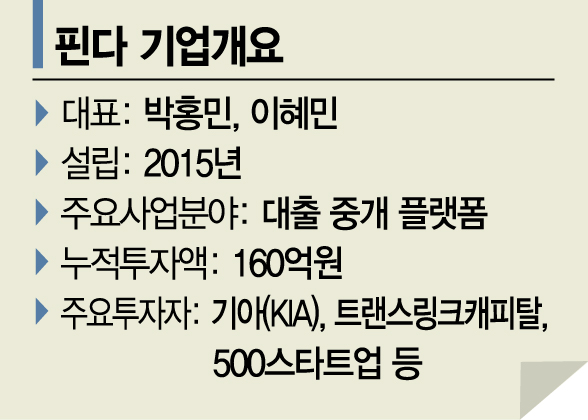

핀다는 지난해 본격적으로 성장했다. 코로나19로 인해 폭발적으로 증가한 비대면 수요 덕분이다. 지난해 12월 핀다 이용자는 전년 동기 대비 1200%가량 늘었다. 같은 기간 매출액은 6200% 이상 증가했다. 이 같은 성과에 힘입어 올 초에는 1000억원 이상의 기업가치를 인정받고 115억원 규모의 시리즈B 투자를 유치하기도 했다. 기아(KIA)를 비롯해 미국 실리콘밸리 소재 벤처캐피털(VC) 트랜스링크 캐피털 등이 투자에 참여했다. 핀다의 공동설립자 박홍민 대표는 "대출 서비스는 페인포인트(Pain Point·불편함을 느끼는 지점)가 많은 분야"라며 "대출을 받으며 느낀 불편함을 명확히 해결해주는 서비스를 만든 게 성장 발판이 됐다"고 밝혔다. 박 대표는 "핀다는 대출을 받을 때 들이는 기회비용과 감정비용을 최소화한다"면서 "필요한 현금을 적시에 대출 받을 수 있도록 돕는 게 서비스의 목표"라고 덧붙였다.

실제 핀다 이용자의 70%는 앱 사용 이전보다 더 낮은 금리로 대출을 받았다. 대출을 받기 위해 들이는 시간은 대폭 줄인 반면 대출 조건은 향상시킨 셈이다. 핀다는 대출금을 ‘잘 빌리는’ 것만이 아닌 ‘잘 갚는’ 것까지 돕는다. 이용자는 핀다 앱을 통해 기존에 보유한 대출 상품의 이자 납기일 등 상환 금액을 일정별로 확인할 수 있고 대환 상품도 추천받을 수 있다.

![박홍민 핀다 공동설립자 및 대표. [사진제공 = 핀다]](https://cphoto.asiae.co.kr/listimglink/1/2021063011050313126_1625018704.jpg)

박홍민 핀다 공동설립자 및 대표. [사진제공 = 핀다]

IT 기업도 관심… 마이데이터로 ‘초개인화’ 도약

핀다는 개인 이용자의 눈길만 끈 게 아니다. 다양한 분야의 IT 회사들도 핀다의 기술력에 관심을 보였다. 박 대표는 "서비스 초기에 다음과 토스는 핀다 모듈에 기반해 대출·신용카드 추천 서비스를 개발했다"면서 "티켓몬스터와는 핀다가 구축한 금융 데이터베이스(DB) 활용 방안을 논의하기도 했다"고 설명했다.

핀다는 올 초 금융위원회에서 마이데이터 사업자 본허가도 취득했다. 마이데이터 사업자는 이용자의 승인만 받으면 은행, 보험사, 카드사 등에 퍼져있던 해당 이용자의 금융 정보를 한곳에 취합해 데이터로 활용할 수 있다. 그동안 신용평가사와 제휴 금융기관에서 제한적으로 정보를 받았지만 마이데이터 사업을 통해 서비스 정확도를 상당한 수준까지 끌어올릴 수 있다는 게 박 대표의 설명이다. 다양한 종류의 세부 데이터를 가공해 빅데이터로 활용하는 전략이다.

박 대표는 "비교대출 서비스 고도화를 위해 금융·비금융 데이터를 결합한 자체 신용평가시스템(CSS) 개발도 준비하고 있다"고 말했다.

이준형 기자 gilson@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>