반도체 업체 재고 5~6주 수준

과거 고점 때 재고 10~12주

업황 피크아웃 우려 지나쳐

삼성전자 주가가 3분기 들어서도 7만원대에서 횡보하고 있다. 최근 한 달 동안 외국인과 기관이 동시에 '팔자'에 나서며 수급이 약해지자 주가도 7만원대에 머물고 있다. 증권가는 삼성전자에 대해 반도체 업황 고점 우려로 주가가 하락한 것을 두고 시기상조라고 평가한다.

25일 한국거래소에 따르면 삼성전자는 최근 거래일인 23일 전일 대비 0.77%(600원) 하락한 7만7700원에 마감했다. 삼성전자는 8월 들어 단 하루(8월16일)를 제외하고 7만원대로 장을 마쳤다. 최근 한 달(7월23일~8월23일) 동안 외국인과 기관은 각각 1조767억원, 1조7788억원을 순매도하며 주가를 누르는 모습이다.

삼성전자는 올해 하반기 들어 상승세를 보였으나 엔비디아에 HBM 납품이 늦어지자 7월11일 8만8800원으로 고점을 찍고 지속해서 하락 중이다. 특히 지난 5일에는 장중 7만200원까지 떨어지며 7만원대를 간신히 방어하기도 했다.

삼성전자의 주가가 여의찮은 이유 중 하나는 반도체 전망이다. 모건스탠리는 지난 20일 '반도체 업황의 피크를 준비하라'는 보고서를 통해 글로벌 반도체 기업의 매출 증가율은 3분기(21%)에 고점을 기록할 것으로 관측했다. 보고서는 "투자자는 AI 시장의 호황보다 반도체 업황 사이클의 피크아웃을 더 많이 걱정할 것"이라며 "올해 4분기부터 매출 증가율이 18% 하락할 것으로 전망한다"고 분석했다.

그러나 시장에서는 반도체 업황 고점 우려는 지나치다는 시각이 우세한 편이다. 올해 3분기 현재 메모리 반도체 업체들의 재고 수준, 설비투자 증가율, 영업이익률 등이 과거와 비교할 때 절반 수준이라는 것이다.

과거 반도체 사이클의 고점 신호는 메모리 업체들의 재고가 10~12주 수준으로 많이 증가하고, 대규모 설비투자 집행에 따른 점유율 확대 경쟁이 점화될 때였다. 여기에 메모리 반도체 영업이익률 정점에 따른 마진 압박 등이 피크아웃 신호로 해석됐다.

김동원 KB증권 연구원은 "2024년 3분기 기준 메모리 반도체 업체들의 재고는 5~6주로 과거 고점 사이클(재고 12~14주) 대비 40% 수준이고, 메모리 업체들의 설비투자 증가가 범용 제품이 아닌 맞춤형 반도체(HBM)와 선단공정에 집중하며 적기 투자가 이뤄지고 있다"라고 설명했다.

김 연구원은 "D램(DRAM), 낸드(NAND) 수익성이 2017~2018년 고점 사이클 마진(영업이익률: DRAM 70%, NAND 50%) 대비 절반 수준에 불과하다"며 "사실상 반도체 사이클의 고점 징후는 없는 것으로 판단된다"라고 강조했다.

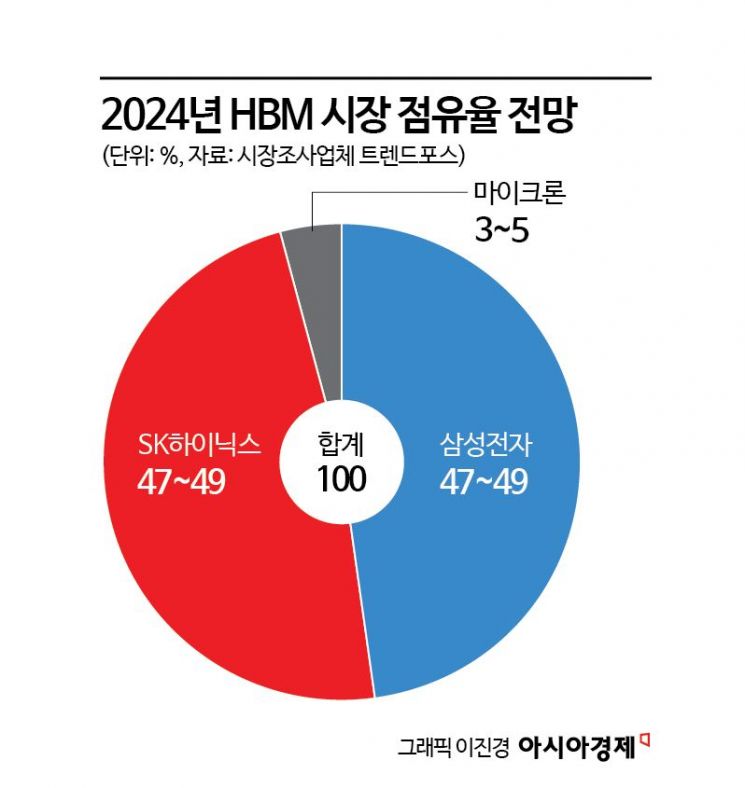

또 빅테크 업체들의 AI 데이터센터 집중 투자는 HBM을 비롯해 LPDDR5X와 같은 모바일 D램수요를 견인할 가능성도 높다는 평가다. 이를 고려하면 적어도 내년까지 반도체 공급과잉 가능성은 제한적일 것이란 설명이다. 채민숙 한국투자증권 연구원은 "실리콘관통전극(TSV) 생산능력(Capa)으로 역산한 HBM 공급모델 상 수급률이 공급 과잉을 보이는 것은 삼성전자의 Capa 가동률을 100%로 가정했기 때문"이라며 "인증 지연에 따른 삼성전자의 HBM 생산과 판매 확대(ramp up) 시점이 미뤄지는 것을 고려하면 실제 가동률은 100%가 아닐 가능성이 높다"고 분석했다.

그러면서 "삼성전자의 HBM 생산과 판매가 궤도에 오르는 시점을 2025년 상반기 이후로 추정한다"며 "엔비디아와 같은 고객사 입장에서 2025년 상반기까지는 SK하이닉스만을 통해 HBM을 조달하는 상황과 다름없다"라고 설명했다.

또 HBM 가격이 연간으로 고정되는 점 역시 아직 공급과잉이 아니라는 점을 뒷받침한다고 채 연구원은 주장한다. 통상 분기 단위로 가격을 협상하는 일반 DRAM과 달리, HBM 가격은 연간으로 고정되기 때문이다. 즉 고객사가 HBM 공급이 과잉이라 판단하고 구매를 조절할 시점은 아직 도래하지 않았다는 의미다.

황윤주 기자 hyj@asiae.co.kr

꼭 봐야할 주요뉴스

"전쟁 터지면 한국 경제 23% 날아간다"…대만 변수...

마스크영역

"전쟁 터지면 한국 경제 23% 날아간다"…대만 변수...

마스크영역

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![[이미지출처=연합뉴스]](https://cphoto.asiae.co.kr/listimglink/1/2024080706270577509_1722979625.jpg)

![오입금 된 비트코인 팔아 빚 갚고 유흥비 쓴 이용자…2021년 대법원 판단은[리걸 이슈체크]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020910431234020_1770601391.png)

!["세 낀 집, 8억에 나왔어요" 드디어 다주택자 움직이나…실거주 유예에 기대감[부동산AtoZ]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020509352029563_1770251720.jpg)

![일주일 만에 2만원에서 4만원으로 '껑충'…머스크 언급에 기대감 커진 한화솔루션[이주의 관.종]](https://cwcontent.asiae.co.kr/asiaresize/269/2026021109215637724_1770769315.jpg)

![[비주얼뉴스]'대전 명물' 꿈돌이, 갓·족두리 썼네](https://cwcontent.asiae.co.kr/asiaresize/269/2026021114393138679_1770788370.jpg)

![[칩人]](https://cwcontent.asiae.co.kr/asiaresize/269/2026021014471836501_1770702439.jpg)

![[아경의 창]모두가 보던 올림픽, 왜 사라졌나](https://cwcontent.asiae.co.kr/asiaresize/269/2026021107213706897A.jpg)

![[시시비비]대형마트 공휴일 의무휴업 규제도 풀어야](https://cwcontent.asiae.co.kr/asiaresize/269/2026021110592888659A.jpg)

![[기자수첩] 상처만 남은 합당 자충수](https://cwcontent.asiae.co.kr/asiaresize/269/2026021113470505452A.jpg)

![[특징주]LG전자, 호실적 기대감에 주가 22% 급등](https://cwcontent.asiae.co.kr/asiaresize/269/2026021114293238648_1770787772.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.