2023년 말 기준 해외 부동산 대체투자 현황

3분기 대비 1.2조 증가…일부 사업장 기한이익상실 사유 발생

북미 부동산 비중 60%에 달해…올해 말까지 10.6조 만기

국내 금융사의 지난해 말 기준 해외 부동산 대체투자 규모가 3분기 말 대비 1조2000억원 증가한 가운데 단일 사업장(부동산)에 투자한 35조1000억원 중 2조4100억원에서 기한이익상실(EOD) 사유가 발생한 것으로 확인됐다.

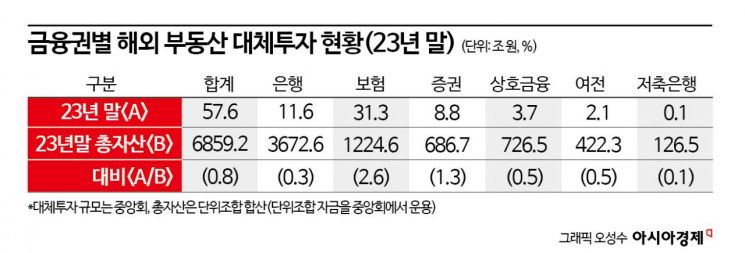

5일 금융감독원에 따르면 2023년 말 기준 금융사들의 대체투자 잔액은 전 분기 대비 1조2000억원 늘어난 57조6000억원으로 집계됐다. 금융권 총자산의 0.8% 수준이다. 보험이 31조3000억원으로 전체 투자 규모의 54.4%를 차지한 것으로 나타났다. 보험에 이어 은행은 11조6000억원(20.2%), 증권은 8조8000억원(15.2%), 상호금융은 3조7000억원(6.4%), 여전은 2조1000억원(3.6%)을 해외 부동산에 투자했다.

지역별로는 북미 부동산 비중이 가장 컸다. 북미 부동산 투자 규모는 34조8000억원(60.3%)으로 집계됐고 유럽 11조5000억원(20.0%), 아시아 4조2000억원(7.3%) 등이 뒤를 이었다.

올해 말까지 만기를 맞는 해외 부동산 투자금은 10조6000억원으로 전체 잔액의 18.3%를 차지했다. 2026년 말까지 16조5000억원, 2028년 말까지 12조6000억원 등 2030년까지 전체의 78% 대체투자에서 만기가 도래할 전망이다.

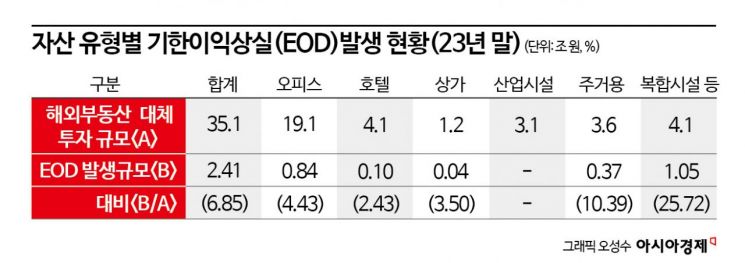

단일 사업장 투자를 기준으로 EOD 사유가 발생한 사업장도 전체의 6.7%인 것으로 확인됐다. 금감원에 따르면 금융사가 투자한 단일 부동산 35조1000억원 중 2조4100억원에서 해당 사유가 발생했으며 복합시설 등에서 발생한 EOD 규모가 1조500억원으로 가장 컸고 오피스와 주거용에서도 각각 8400억원, 3700억원 EOD 사유가 확인됐다.

금감원은 미국·유럽 상업용 부동산 가격지수 하락이 둔화하는 모습을 보이고 있지만 추가 가격하락 위험을 배제하기는 어려울 것으로 전망했다. 이에 신속보고체계와 주기적인 모니터링을 강화하는 한편 금융사의 대체투자 프로세스를 점검해 내부통제도 강화할 방침이다.

조재현 금감원 감독총괄국 팀장은 "해외 부동산 투자손실이 국내 금융시스템에 미치는 영향은 제한적"이라면서도 "금융사의 해외 부동산 대체투자에 대한 적정 손실 인식과 충분한 손실흡수 능력 확충을 유도하고 금융회사 자체 리스크 관리 역량도 제고하겠다"고 설명했다.

임철영 기자 cylim@asiae.co.kr

꼭 봐야할 주요뉴스

가평서 軍헬기 훈련 중 추락…준위 2명 사망

마스크영역

가평서 軍헬기 훈련 중 추락…준위 2명 사망

마스크영역

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

!["쉿! 말하지 마세요" '통 김밥' 베어먹었다간 낭패…지금 일본 가면 꼭 보이는 '에호마키'[日요일日문화]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020616162132271_1770362181.jpg)

![[초동시각]부동산 성전, 무엇과 싸울 것인가](https://cwcontent.asiae.co.kr/asiaresize/269/2026020911085187708A.jpg)

![[기자수첩]마트 새벽배송 급물살, 전담차관 절실](https://cwcontent.asiae.co.kr/asiaresize/269/2026020910073326978A.jpg)

![[과학을읽다]연구에서 실패할 자유와 권리](https://cwcontent.asiae.co.kr/asiaresize/269/2026020910163761584A.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.