중국 텐치리튬의 창업자인 장웨이핑 회장이 지난 4월29일 전격 사임을 발표했다. 후임으로 그이 딸 장안치기 지명됐다. 1955년생인 장웨이핑은 2000년대 초 텐치리튬을 설립했다. 텐치리튬의 사세는 중국 전기차 시장과 함께 급속히 커졌고 간펑리튬과 함께 중국 리튬 산업의 양대 산맥으로 인정받았다. 칠레 광산기업 SQM에 40억달러(약 5조4000억원)를 투자하는 등 공격적으로 글로벌 시장을 개척했다.

하지만 지난해부터 리튬 가격이 급락하며 손실이 눈덩이처럼 불어났다. 올해 1분기 텐치리튬은 39억위안(약 7355억원)의 손실이 발생했다. 무리하게 SQM에 투자한 게 부메랑이 돼 돌아왔다.

전기차의 붐과 함께 고공행진하던 리튬값이 폭락한 이후 좀처럼 회복되지 않고 있다. 한국광해광업공단 자원정보서비스에 따르면 탄산리튬의 가격은 2022년 11월 kg당 581.5위안에 최고점을 찍은 뒤 급락했다. 지난해 잠시 반등하는 모습을 보였던 리튬값은 다시 하락해 올해 5월23일 현재 103.5위안을 기록하고 있다. 2022년 최고점 대비 82% 하락한 수준이다. 리튬값이 치솟기 시작했던 2021년 8월 가격과 비슷하다.

리튬은 전기차에 들어가는 핵심 원료로 전기차 판매가 급증하자 공급 부족에 대한 우려로 가격이 급등했다. 리튬은 '하얀 석유'라며 귀한 대접을 받았지만 불과 1년여 만에 전기차 성장세 둔화와 재고에 대한 부담으로 가격이 급락하는 상황이 전개됐다.

리튬 가격 하락으로 고통받고 있는 곳은 텐치리튬 같은 리튬 광산 기업뿐만이 아니다. 국내 배터리 관련 기업, 그중에서도 특히 양극재 기업이 타격을 받았다.

양극재 기업들은 리튬 니켈 등 광물 가격과 판가를 연동하는 방식으로 배터리 셀 기업과 계약을 맺는다. 이때 광물 가격과 판가 사이에는 일정 시차가 존재한다. 광물 가격이 상승하는 시기에는 저렴할 때 구매해두었던 원재료 덕에 제품을 비싸게 판매해 수익을 극대화할 수 있다. 이를 래깅 효과(lagging effect)라고 한다.

하지만 반대로 광물 가격이 하락할 때는 비싸게 원재료를 사서 싸게 파는 구조여서 손실이 발생할 수밖에 없다. 이를 역 래깅 효과라고 부른다. 리튬 가격이 크게 올랐을 때 재고를 많이 확보해두었던 국내 양극재 기업들은 지난해 하반기부터 역래깅 상황에 처했다.

탄산리튬, 수산화리튬 어떻게 다른가

배터리에서 리튬은 양극재의 핵심 원료다. 배터리 4대 소재(양극재·음극재·분리막·전해질) 중 원가 비중이 가장 높은 것은 양극재로 약 50%에 달한다. 이런 양극재 원가의 60~70%를 차지하는 것이 리튬이다. 전기차 한 대에는 약 30~60kg의 리튬이 들어갈 정도다.

양극재는 니켈, 코발트, 망간 등의 원료를 섞은 전구체에 리튬을 배합해 만들어진다. 리튬(Li)은 주기율표상 가장 가벼운 금속으로 높은 반응성으로 인해 순수한 형태로 활용하기 어렵기 때문에 화합물 형태로 가공해 사용한다.

배터리 제조에 활용하는 리튬 화합물에는 크게 수산화리튬(LiOH)과 탄산리튬(Li2CO3)이 있다. 수산화리튬은 NCM(니켈·코발트·망간), NCA(니켈·코발트·알루미늄) 등 삼원계 배터리에 주로 사용된다. 수산화리튬이 니켈과의 합성에 용이하기 때문이다. 에너지 밀도를 높일 수 있는 하이니켈 배터리를 주로 생산하는 국내 배터리 기업들은 수산화리튬에 대한 수요가 많다.

탄산리튬은 주로 LFP(리튬인산철) 양극재를 사용하는 배터리에 주로 사용된다.

리튬은 토양, 암석, 자연수에 소량 분포하고 있다. 상업성이 있는 리튬은 주로 경암형 광산이나 염호(소금호수)에서 나온다. 세계 리튬의 약 87%는 염호에 매장돼 있으며 나머지는 경암에 존재하고 있다.

리튬을 많이 품고 있는 광석은 스포듀민(Spondumene·리티아휘석)으로 호주에 주로 분포하고 있다. 스포듀민은 최대 8%의 리튬을 함유하고 있다. 호주의 그린부시(greenbushes) 광산은 세계 최대 최고 품질의 스포듀민 광산이다.

리튬 염호는 남미 삼각지대(아르헨티나·칠레·볼리비아)에 주로 분포하고 있다. 칠레 아타카마(Atacama) 염호, 아르헨티나 살리나스 그란데스(Salinas Grandes) 염호, 볼리비아 우유니(Uyuni) 염호가 잘 알려져 있다. 상업성 있는 염호에는 리터당 500~2000㎎의 리튬을 포함하고 있다.

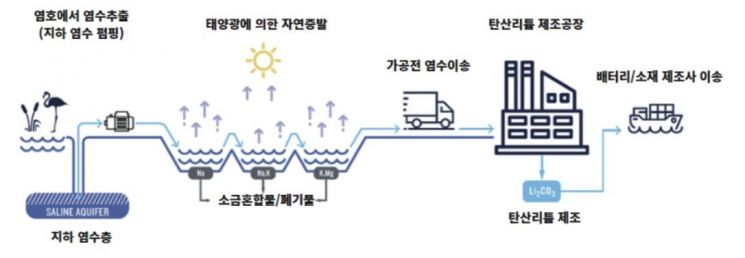

리튬은 광산, 염호 등 산출지에 따라 제련 방식이 다르다. 광산에서는 스포듀민 정광을 채굴한 뒤 고온가열, 농축, 여과, 황산/석회 투입 등을 거치며 탄산리튬과 수산화리튬을 생산한다. 염호에서는 지하 염수를 태양광으로 증발시킨 후 부산물을 제거하고 추가 공정을 통해 탄산리튬과 수산화리튬을 생산한다.

중국은 어떻게 리튬을 과점하게 됐나

미국지질조사국(USGS)에 따르면 전 세계 리튬매장량은 약 2800만 톤으로 추정된다. 이 중 33.6%인 930만 톤이 칠레에 있다. 그 뒤를 호주(620만 톤·22.4%), 아르헨티나(360만 톤·13.0%), 중국(300만 톤·10.8%)의 순이다. 칠레와 호주가 전체 매장량의 절반 이상(55.9%)을 차지한다.

2023년 전 세계 리튬 생산량은 전년도(14만6000톤)에 비해 23% 증가한 18만 톤으로 집계됐다. 이 중 호주가 8만6000톤으로 전체의 46.6%를 차지한다. 이어 칠레가 4만4000톤(23.8%), 중국 3만3000톤(17.9%)의 순으로 나타났다. 호주, 칠레, 중국 3국이 전 세계 리튬 생산의 88.3%를 차지한다. 최근 중국, 미국의 광산 기업들이 남미 리튬 광산에 활발히 진출하고 있어 향후 남미 지역 리튬 생산 비중이 늘어날 것으로 전망된다. 한국 정부와 기업들도 칠레에 공을 들이고 있다.

중국은 세계 4위의 리튬 매장량을 갖고 있지만 리튬 개발 기술 부족, 리튬 자원에 포함된 마그네슘 등 불순물 함량이 높은 지질적 문제 등으로 인해 자국내 리튬 자원을 본격적으로 개발하지 못했다. 대신 해외로 눈을 돌렸다.

중국 정부의 신에너지 자동차(전기차) 확대 정책에 따라 리튬 수요가 급증하자 간펑리튬, 톈치리튬 등 중국 기업들은 호주, 칠레 등 해외 광산 지분 투자를 통해 리튬 확보에 나섰다. 톈치리튬은 2013년 호주 탤리슨(Talison) 지분 51%를 인수해 경영권을 확보한 데 이어 2018년에는 칠레 SQM 지분 25.87%를 인수했다.

간펑리튬은 2022년 아르헨티나 광산업체 라테아의 지분 100%를 9억6200만 달러(약 1조3000억원)에 통인수하기도 했다. S&P에 따르면 2018년 이후 중국이 해외 리튬 광산 인수에 투자한 금액은 50억 달러(약 6조8000억원)에 달한다.

이렇게 해외에서 생산한 리튬은 중국으로 운반된 뒤 고순도 리튬 화합물로 제련된다. 중국은 느슨한 환경 규제와 저렴한 생산비 덕에 전 세계 리튬 화합물 생산의 대부분을 차지하고 있다. 블룸버그NEF에 따르면 2022년 기준 중국이 전 세계 리튬 제련의 65%를 차지하고 있다. 특히 하이니켈 배터리에 주로 쓰이는 수산화리튬의 경우 중국 제련 비중은 75%에 달한다.

한국 역시 리튬을 전량 해외에 의존하고 있다. 2022년 기준 전체 리튬 수입의 95%를 중국(64%), 칠레(31%) 두 나라에 의존하고 있다. 칠레로부터는 주로 탄산리튬을, 중국으로부터는 수산화리튬을 수입하고 있다. 우리나라의 대중국 수산화리튬 의존도는 84%에 달한다. 한국은 중국의 주요 리튬 수출국이기도 하다. 2021년 기준 중국의 전체 리튬 수출량 중 한국이 54%를 차지한다.

중국에 대한 의존도를 낮추고 공급선을 다변화하지 않으면 중국발 리스크에 취약해질 수밖에 없다. 실제로 미국과의 무역 갈등으로 중국은 최근 몇몇 핵심 광물에 대한 수출 통제에 나서며 한국 기업들을 긴장시켰다.

국내 기업 중에서는 포스코 그룹이 리튬 확보에 적극적이다. 포스코홀딩스는 아르헨티나 살타/카타마르카주(州)에 있는 염호를 인수했으며 현지 공장에서 수산화리튬을 생산하고 있다. 포스코는 2023년 광양율촌산단에 포스코리튬솔루션 공장을 착공했다. 이 공장에서는 아르헨티나에서 확보한 염수리튬을 이용해 수산화리튬을 생산할 예정이다.

포스코는 또 호주 필바라미네랄에 지분 2.76%를 투자해 스포듀민을 오프테이크(off-take) 방식으로 확보했다. 포스코는 필바라와 광양 율촌산단에 82대18의 지분 비율로 포스코필바라리튬솔루션을 설립해 수산화리튬을 생산하고 있다. 포스코는 2030년까지 염수 리튬 10만톤, 광석 리튬 22만3000톤을 포함해 총 42만3000톤의 리튬을 생산한다는 계획이다.

배터리 셀 기업들이 직접 리튬 확보에 나서기도 한다. LG에너지솔루션은 올해 2월 호주 리튬 생산업체 WesCEF와 리튬 정광 8만5000톤을 공급받는 계약을 체결하기도 했다.

"리튬 가격 안정기"…지금이 바닥인가

리튬은 공급이 수요 및 가격 변동에 비탄력적인 대표적인 광물이다. 리튬 광산 개발에 4~7년이 소요되는 반면 수요는 단기적으로 크게 변하기 때문에 수급 불일치가 빈번하게 발생한다. 이에 따라 공급 과잉과 부족이 반복되고 수급 불안으로 가격 변동폭이 심하다.

현재는 안정기로 판단된다. 블룸버그통신은 5월24일자 기사에서 "리튬 가격은 호황기와 불경기를 지나 안정기에 접어들었다"면서도 "시장은 여전히 부풀려진 재고를 해결하기 위해 노력하고 있다"고 분석했다.

전문가들은 리튬 가격이 단기 조정을 겪은 후 장기적으로는 반등할 것으로 보고 있다. 전기차 판매 비중이 늘면서 리튬에 대한 수요도 계속 확대될 수밖에 없기 때문이다. 블룸버그NEF는 2030년까지 탄산리튬의 수요가 240만 톤을 넘어설 것으로 전망하기도 했다.

국내 기관들은 리튬 가격이 단기에 회복하기는 어려울 것으로 보고 있다. 올해 1월 kg당 86.5위안까지 떨어졌던 리튬 가격은 3월 이후 100위안대를 회복했지만 추세적 상승 가능성이 높지 않다는 것이 대체적인 관측이다. 올해 초 반등은 감산 효과에 따른 일시적인 현상이라는 것이다. 올해 초 호주 일부 리튬 광산이 감산에 돌입했고 중국계 기업들이 해외 프로젝트를 연기했다. 이에 따라 올해 리튬 공급이 약 15만톤 감소할 것이란 전망이다.

NH투자증권의 변종만 애널리스트는 "글로벌 리튬 수급이 공급 과잉인 상태에서 전기차 시장의 경쟁 심화와 판매 가격 인하는 리튬 가격 상승을 제한할 것"이라고 전망했다.

<참고문헌>

하이투자증권, 수산화리튬의 시간이 다가오고 있다. 2023.1.25

코트라, 중국의 리튬 산업 현황, 2023.6.26

Carbon Credit, Why Lithium Prices are Plunging and What to Expect., 2024.2.8

이베스트투자증권, 리튬, 아직은 불안한 랠리, 2024.3.7

Bloomberg, SQM Swings to $870 Million Loss on Lithium Rout, Tax Change, 2024.5.24

강희종 기자 mindle@asiae.co.kr

꼭 봐야할 주요뉴스

"판 뒤집는다" 반격 준비하는 삼성, '세계최초' 꺼...

마스크영역

"판 뒤집는다" 반격 준비하는 삼성, '세계최초' 꺼...

마스크영역

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

'하얀석유'라던 리튬의 추락…바닥 지났나](https://cphoto.asiae.co.kr/listimglink/1/2024053113503591897_1717131035.png)

'하얀석유'라던 리튬의 추락…바닥 지났나](https://cphoto.asiae.co.kr/listimglink/1/2024053010022989831_1717030949.jpg)

![미국 광산기업 앨버말이 칠레 아타카마 염호에서 리튬을 생산하고 있다. [이미지출처=로이터연합뉴스]](https://cphoto.asiae.co.kr/listimglink/1/2024053018061790903_1717059978.jpg)

'하얀석유'라던 리튬의 추락…바닥 지났나](https://cphoto.asiae.co.kr/listimglink/1/2024053015402190589_1717051222.jpg)

'하얀석유'라던 리튬의 추락…바닥 지났나](https://cphoto.asiae.co.kr/listimglink/1/2024053015400490588_1717051203.jpg)

'하얀석유'라던 리튬의 추락…바닥 지났나](https://cphoto.asiae.co.kr/listimglink/1/2024053115045792016_1717135496.jpg)

'하얀석유'라던 리튬의 추락…바닥 지났나](https://cphoto.asiae.co.kr/listimglink/1/2024053015534290641_1717052022.jpg)

!["쉿! 말하지 마세요" '통 김밥' 베어먹었다간 낭패…지금 일본 가면 꼭 보이는 '에호마키'[日요일日문화]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020616162132271_1770362181.jpg)

![최수연 대표는 왜 '커머스'에 진심일까[Why&Next]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020910254097374A.jpg)

![[초동시각]부동산 성전, 무엇과 싸울 것인가](https://cwcontent.asiae.co.kr/asiaresize/269/2026020911085187708A.jpg)

![[기자수첩]마트 새벽배송 급물살, 전담차관 절실](https://cwcontent.asiae.co.kr/asiaresize/269/2026020910073326978A.jpg)

![[과학을읽다]연구에서 실패할 자유와 권리](https://cwcontent.asiae.co.kr/asiaresize/269/2026020910163761584A.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

![[포토] 코스피 급등, 원/달러 환율 하락 출발](https://cwcontent.asiae.co.kr/asiaresize/113/2026020909291033683_1770596950.jpg)

![[포토] 이성윤 "전준철, 尹탄압 받았던 변호사…좀 더 살피지 못해 유감"](https://cwcontent.asiae.co.kr/asiaresize/113/2026020909583533833_1770598715.jpg)

![[포토] 단숨에 5300선 회복한 코스피](https://cwcontent.asiae.co.kr/asiaresize/113/2026020909285033677_1770596930.jpg)

![[포토] 오세훈 시장, "민생경제가 위기다"](https://cwcontent.asiae.co.kr/asiaresize/113/2026020910092333880_1770599363.jpg)