4월 BOJ 마이너스 금리 종료 전망

장기 관점 엔화 투자 목적이라면 ETF 유망

일본 중앙은행인 일본은행(BOJ)이 오는 4월 마이너스 금리를 해제할 것이라는 전망이 나온다. 엔화 가치가 상승할 것이라는 기대감이 커지면서 엔화 반등 시 추가 수익을 내는 상장지수펀드(ETF)로 자금이 몰리고 있다.

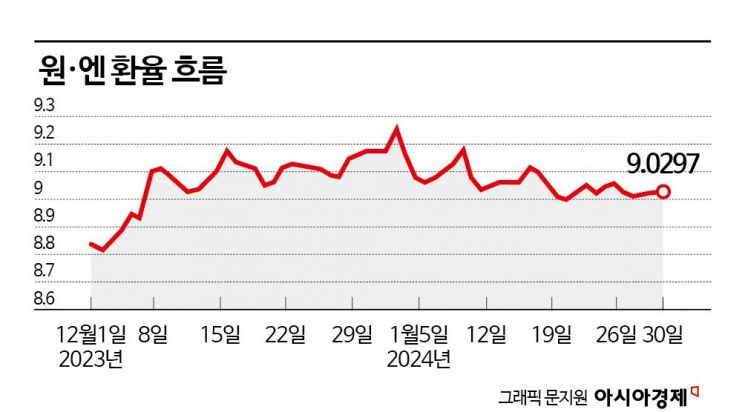

1일 자산운용업계에 따르면 KODEX 일본TOPIX100은 올해 들어 8.6% 상승했다. 순자산은 200억원을 넘어섰다. 지난해 12월27일 상장한 KBSTAR 미국채30년엔화노출(합성H) ETF는 지난달 25일부터 우상향 그래프를 그리고 있다. 개인 순매수 규모는 300억원을 넘어섰다. 한국거래소에 상장한 일본 관련 ETF 가운데 유일하게 엔화에 직접 투자할 수 있는 TIGER 일본엔선물ETF는 지난해 11월17일 8245원까지 하락했다가 최근 8600원 선을 회복했다.

KODEX 일본TOPIX100은 일본 토픽스 100지수의 변동률과 유사하게 투자신탁 재산을 운용하는 환 노출형 상품이고 KBSTAR 미국채30년엔화노출은 미국채 30년물에 투자해 자본차익과 엔화가치 변동에 따른 환차익을 동시에 추구하는 상품이다.

원·엔 환율이 2010년대 이후 최저점 수준에 머무르면서 엔화 가치 반등을 기대하는 투자자가 늘어난 결과다. 김천흥 삼성자산운용 매니저는 "BOJ가 올해 물가상승률 전망치를 2.8%에서 2.4%로, 실질 국내총생산(GDP) 성장률은 1.0%에서 1.2%로 조정했다"며 "코로나19 대유행 이후 대다수 국가가 금리를 인상한 것과 달리 일본은 금리를 유지하면서 15년 내 최대치 수준으로 원화 대비 엔화 가치가 떨어졌다"고 설명했다. 이어 "미국의 금리 인하 기조에 맞춰 한국을 포함한 다수 국가가 금리를 인하할 것으로 보인다"면서 "GDP 성장률 전망치를 높인 일본 경제의 견조함을 고려하면 엔화의 상대적 강세를 기대한다"고 덧붙였다.

엔화를 기반으로 한 자산군에 투자해 추가 수익을 기대한다면 엔화 노출형 ETF가 유망하다. 기초자산을 기준으로 일본 대표지수형 ETF와 반도체 ETF, 미 장기채 ETF 등이 있다. 일본 대표지수 ETF인 'TIGER 일본니케이225' 와 일본 대표 테마형 ETF인 'TIGER 일본반도체FACTSET'도 엔화 노출 상품으로 일본 주식 및 엔화 투자 수단으로 주목받고 있다. 김인식 IBK투자증권 연구원은 "일본 증시 강세 요인은 미국과 중국 갈등에 따른 반사이익, 기업가치 회복을 위한 제도 및 환경 변화 등을 꼽는다"며 "엔저에 따른 외국인 자금 유입과 수출주 실적 개선 등 환율 효과가 맞물리면서 최고치를 경신했다"고 설명했다. 이어 "장기 투자 관점에서 KBSTAR 미국30년물채권엔화노출 상품이 상대적으로 방향성이 뚜렷해 보인다"고 강조했다.

자산운용업계 전문가들은 엔화 반등을 기대하는 국면에서 ETF를 활용하면 유용하다고 조언했다. 이도선 미래에셋자산운용 ETF 운용부문 매니저는 "일본엔선물ETF에 투자하면 엔화 환전과 달리 별도의 환전수수료가 발생하지 않는다"며 "주식처럼 소액으로 간편하게 투자할 수 있다"고 소개했다.

육동휘 KB자산운용 ETF전략실장은 "미국과 일본의 기준금리 차이가 클수록 달러 대비 엔화 약세가 나타났다"며 "미국 기준금리 하락 시 엔화 반등 가능성을 의미하는 것"이라고 설명했다. 이어 "ETF를 활용하면 미국 장기채와 엔화에 대한 투자를 동시에 할 수 있다"고 덧붙였다.

박형수 기자 parkhs@asiae.co.kr

꼭 봐야할 주요뉴스

![또 19억 판 아버지, 또 16억 사들인 아들…농심家 '셋째 父子'의 엇갈린 투심[상속자들]](https://cwcontent.asiae.co.kr/asiaresize/93/2026013009165322085_1769732214.jpg) 또 19억 판 아버지, 또 16억 사들인 아들…농심家 ...

마스크영역

또 19억 판 아버지, 또 16억 사들인 아들…농심家 ...

마스크영역

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

!["쉿! 말하지 마세요" '통 김밥' 베어먹었다간 낭패…지금 일본 가면 꼭 보이는 '에호마키'[日요일日문화]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020616162132271_1770362181.jpg)

!["삼성·하이닉스엔 기회" 한국 반도체 웃는다…엔비디아에 도전장 내민 인텔[칩톡]](https://cwcontent.asiae.co.kr/asiaresize/269/2025031309072266065_1741824442.jpg)

![[상속자들]신라면 믿고 GO?…농심家 셋째 父子의 엇갈린 투심](https://cwcontent.asiae.co.kr/asiaresize/269/2026013009165322085_1769732214.jpg)

![[기자수첩]전략적 요충지, 한국GM에 닿지 않나](https://cwcontent.asiae.co.kr/asiaresize/269/2026020611061194711A.jpg)

![[기자수첩]설탕·밀 가격 인하 '눈 가리고 아웅'](https://cwcontent.asiae.co.kr/asiaresize/269/2026020610485436390A.jpg)

![[논단]정말 시장은 정부를 이길 수 없을까](https://cwcontent.asiae.co.kr/asiaresize/269/2026020710012185549A.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.