선제적 자금조달 수요 늘어

신용도 낮은 기업 어려움

[아시아경제 박소연 기자, 박지환 기자] 올해 1월 국내 기업들의 회사채(SB) 발행액이 역대 최대를 기록했다. 한국은행의 금리 인상 기조가 지속될 것이라는 우려가 커지면서 조금이라도 금리가 쌀 때 선제적으로 자금을 조달하려는 수요가 크게 증가했다. 하지만 대형 투자기관들의 회사채 투자 수요가 우량 기업으로 집중되면서 상대적으로 낮은 신용도의 기업들은 자금 조달에 어려움을 겪고 있다.

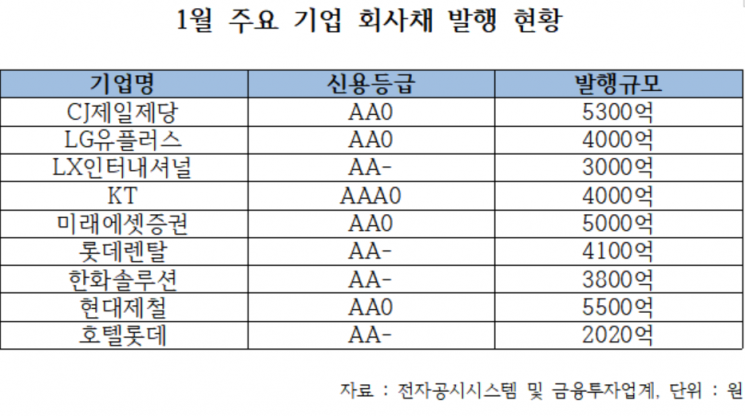

4일 투자은행(IB) 업계에 따르면 올 들어 1월 말까지 국내 기업이 발행한 SB는 7조7200억원으로 집계됐다. 3년 전인 2019년 1월에 6조7000억원을 기록한 이래로 역대 최대 규모다. 그룹 별로는 현대차그룹의 채권 발행 물량이 가장 많았다. 현대제철이 5500억원, 현대로템 1650억원의 회사채를 발행했다. 이어 LG그룹, CJ그룹, 롯데그룹 순으로 채권 발행 물량이 많았던 것으로 집계됐다. LG유플러스 4000억원, LX인터내셔널 3000억원, CJ제일제당 5300억원, CJ프레시웨이 1000억원, 롯데렌탈 4100억원, 호텔롯데 2020억원 등이다.

신용도 AA급 이상의 우량 기업뿐만 아니라 A급, BBB급 기업들도 회사채 발행에 나섰다. 신용도가 상대적으로 낮을수록 금리 상승에 따른 이자 비용 부담이 커지기 때문에 선제적 대비가 필요하다는 판단을 한 것으로 풀이된다. 한화, 한화건설, 한진, 코오롱 등이 회사채를 발행했거나 발행할 예정이다. 캐피털사들도 영업자금 조달에 나서면서 캐피털채가 대부분인 기타금융사 채권이 5조8000억원으로 최대치를 기록했다.

다만 자금 조달이 모든 기업들에서 순탄치는 않았다. 특히 신용등급이 우량한 기업과 저신용 기업 간의 양극화가 심화했다. 수요층이 미약한 A급 이하 기업들에서 미매각이 발생하거나 발행 계획을 취소하는 사례도 포착됐다. 한솔제지, HDC현대EP 등 일부 신용등급 A급 이하 기업들에서는 지난달 회사채 발행 계획을 취소하거나 연기했다. CJ프레시웨이의 경우 1000억원 모집에 480억원의 미매각이 발생했고, LS전선도 5년물 600억원 모집에 300억원만을 확보했다. 이경록 신영증권 연구원은 "A등급 회사채는 기관투자가들의 수요가 많은 AA등급 이상 우량채와 BBB등급 회사채(하이일드펀드) 대비 투자심리가 부진했다"고 말했다.

AA등급 이상의 경우 안정적인 신용등급이 부각됐고, BBB등급의 회사채는 공모주 배정을 받기 위한 기관 수요가 늘었다. 지난달 상장된 LG에너지솔루션을 시작으로 올해 대어급 기업공개(IPO)에 대비하는 차원이다. 현재 BBB급의 하이일드 채권을 담은 펀드만이 공모주의 5% 우선 배정 혜택을 받을 수 있다. 김은기 삼성증권 연구원은 "상반기 현대오일뱅크 등 최대형 기업들의 대형 기업공개를 앞두고 있어 하이일드 펀드의 설정 규모 증가와 BBB등급 투자 확대에 따른 발행 증가는 상반기까지 지속될 것으로 보인다"고 전망했다.

박소연 기자 muse@asiae.co.kr

박지환 기자 pjhyj@asiae.co.kr

꼭 봐야할 주요뉴스

![또 19억 판 아버지, 또 16억 사들인 아들…농심家 '셋째 父子'의 엇갈린 투심[상속자들]](https://cwcontent.asiae.co.kr/asiaresize/93/2026013009165322085_1769732214.jpg) 또 19억 판 아버지, 또 16억 사들인 아들…농심家 ...

마스크영역

또 19억 판 아버지, 또 16억 사들인 아들…농심家 ...

마스크영역

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

!["쉿! 말하지 마세요" '통 김밥' 베어먹었다간 낭패…지금 일본 가면 꼭 보이는 '에호마키'[日요일日문화]](https://cwcontent.asiae.co.kr/asiaresize/269/2026020616162132271_1770362181.jpg)

!["삼성·하이닉스엔 기회" 한국 반도체 웃는다…엔비디아에 도전장 내민 인텔[칩톡]](https://cwcontent.asiae.co.kr/asiaresize/269/2025031309072266065_1741824442.jpg)

![[상속자들]신라면 믿고 GO?…농심家 셋째 父子의 엇갈린 투심](https://cwcontent.asiae.co.kr/asiaresize/269/2026013009165322085_1769732214.jpg)

![[기자수첩]전략적 요충지, 한국GM에 닿지 않나](https://cwcontent.asiae.co.kr/asiaresize/269/2026020611061194711A.jpg)

![[기자수첩]설탕·밀 가격 인하 '눈 가리고 아웅'](https://cwcontent.asiae.co.kr/asiaresize/269/2026020610485436390A.jpg)

![[논단]정말 시장은 정부를 이길 수 없을까](https://cwcontent.asiae.co.kr/asiaresize/269/2026020710012185549A.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.