시중銀 2만명의 2% 직원수로 맞짱…기술로 승부한다.

[아시아경제 강구귀 기자, 구채은 기자] '금융권의 메기' 인터넷은행의 윤곽이 드러나고 있다. 초기 카카오뱅크의 정원은 173명. 이마저도 주주의 협조를 받아 서서히 채울 예정이다. K뱅크는 카카오뱅크보다 직원을 더 뽑겠다는 계획이지만, 200여명 수준으로 알려졌다. 시중은행의 직원수가 1만3000~1만9000명에 달하는 것을 고려하면 인터넷은행의 직원수는 1~2%에 불과한 것이다. 직원수로만보면 다윗과 골리앗의 싸움이라고 해도 과언이 아니다.

하지만 인터넷은행은 자신있다는 입장이다. 직원수는 부족해도 '핀테크'를 활용하면 경쟁력을 충분히 확보할 수 있다는 것이다. 휴대폰을 기반으로 한 '내 손안의 금융'이 그들의 무기다. 이를 통해 비대면 금융서비스의 강자로 우뚝선다는 포부다.

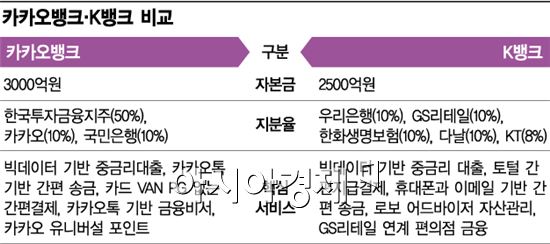

◆카카오뱅크, 모든 금융거래 '카카오톡'으로= 카카오뱅크는 3800만 명이 하루 55회 사용하는 채팅앱 카카오플랫폼을 모든 금융거래에 사용한다. 사회 연결망(소셜 네트워크)를 금융에 결합시킨 핀테크 모델이다. 기존 핀테크가 금융에 필요한 IT를 결합시켰다면, 카카오뱅크는 IT에 필요한 금융을 붙인 것이 특징이다. 이를 위해 카카오뱅크가 도입하는 것은 앱투앱결제 방식이다. 고객과 판매자를 직접 모바일 애플리케이션(앱)을 통해 연결해 밴(VAN), 카드사 등의 수수료를 판매자와 고객에게 혜택으로 돌려주는 내용이다. 고객들에게는 사용금의 일부를 포인트로 지급한다. 카톡과 연동해 전화번호만으로 송금할 수 있는 간편 송금 서비스도 도입한다. 공과금도 카톡으로 청구받고, 낼 수 있어 고객 편의를 높일 수 있다.

카카오톡의 소셜 기능을 활용한 맞춤형 예ㆍ적금 상품도 선보인다. 카톡방에서 공동 통장을 만들고, 회비를 관리할 수 있도록 할 계획이다. 예금 이자는 현금 대신 '유니버셜 포인트'나 카카오톡 이모티콘, 게임 아이템, 음원 이용권으로 받을 수 있다. 유니버셜포인트는 오픈마켓(지마켓, 옥션), 도서(예스24), 게임(넷마블), 음원(로엔) 등이 제공하는 포인트를 고객이 필요에 맞게 어디서나 사용할 수 있는 온라인 통화다.

금융비서인 '금융봇' 서비스도 눈길을 끈다. 금융봇은 공과금 납부일정, 자동이체 결제 내역, 쿠폰을 사용할 수 있는 주변 식당도 알려준다. 금융봇은 고객의 금융상태를 점검하고 관리하는 역할부터 상품 추천, 상담 서비스까지 지원하는 인공지능 시스템이다.

카카오뱅크는 소상공인들을 위한 담보대출, 전월세 보증금 담보대출도 제공한다. 소상공인 대출의 경우 G마켓과 옥션의 오픈마켓을 이용하는 소상공인의 매출채권과 재고자산을 담보로 대출을 제공한다. 카카오뱅크는 소규모ㆍ단기 부동산 담보대출 상품도 마련한다. 카카오는 이를 위해 1000만 회원의 모바일 부동산 중개업체인 '직방'과 업무협약을 체결했다.

카카오톡의 해외 이용자들을 위한 이체ㆍ송금 서비스도 도입한다. 카카오는 텐센트, 트랜스퍼와이즈와 MOU를 이미 체결했다. 텐센트의 인터넷은행 위뱅크와 카톡이 각 국가에서 사용할 수 있는 결제 시스템을 구축한다. 카카오가 인수한 '패쓰'를 활용, 카카오톡의 뱅킹 시스템을 토대로 인도네시아에서 인터넷은행 서비스를 제공할 계획이다.

◆ 공중전화 부스가 은행이 된다? 두터운 채널망 활용 K뱅크 = K뱅크는 모기업 KT의 두터운 영업망을 활용해 방대한 고객 확보에 나설 계획이다. 여기엔 KT모바일 가입자 1800만명, IPTV가입자 600만명, 2800개 KT대리점, GS리테일 편의점 약 1만개가 들어간다. 전국에 설치된 공중전화 박스도 스마트 현금자동출납기(ATM)로 변신시켜 고객 채널로 활용한다.

K뱅크 영업전략의 핵심은 '통신비 납부이력으로 신용 상태를 평가받고 공중전화 ATM에서 중저금리 대출을 받는다'는 것이다. 이를 위해 중저금리(4.9~15.5%) 대출을 특화한다. 1금융권에서 대출을 받을 수 없어 대부업체로 발길을 돌리는 '금융 사각지대' 에 있는 2000만명이 그 대상이다.

KT는 중금리 대출 심사에 적용할 수 있는 3000만명의 고객정보와 자회사 BC카드 2600만명의 고객 결제정보를 보유하고 있다. 여기에 BC카드의 265만 가맹점을 분석하면 대출심사에 적용할 수 있는 정보와 가맹점 등급 정보를 알수 있다. 이 빅데이터를 활용해 신용평가와 자산운용 포트폴리오까지 제시할 수 있다는 것이 K뱅크의 강점이다.

특히 이 빅데이터는 개인별 소비패턴이나 투자성향을 분석해 자동으로 자산 운용 포트폴리오를 제시하는 자료로 쓸 수 있다. 장기 재무목표 달성을 위한 재정 모니터링 서비스도 가능하다. 특정 매장 방문 시 해당 월 지출 총액 및 구매 내역을 스마트폰으로 확인할 수 있게 하는 등 위치 기반의 능동적 지출관리 서비스도 선보일 예정이다.

24시간 365일 열려있는 편의점을 활용해 '편의점 금융'에 나선다는 것도 눈에 띈다. K뱅크는 주주로 참여한 GS25(GS리테일)의 1만여개 점포 내에 '24시간 무인점포(ATM)'를 구비해 입출금 서비스뿐 아니라 계좌개설, 금융상품 가입, 소액대출 등의 서비스를 제공할 예정이다.

K뱅크는 크라우드펀딩을 활성화해 벤처ㆍ스타트업은 물론 소상공인들의 경영활동 지원에도 적극 나설 생각이다. 주주사인 8퍼센트와의 제휴로 투자자 및 투자 대상 모집부터 플랫폼 운영, 대출 실행 및 원리금 수취까지 크라우드펀딩에 필요한 모든 프로세스를 원스톱으로 제공한다는 복안이다. 김인회 K뱅크 컨소시엄 TF장 전무는 "K뱅크는 온-오프라인을 연결해 이용자 편의성을 확대해 1등 인터넷전문은행이 되기 위해 노력할 계획"이라면서 "한국형 인터넷 은행의 모델을 만들겠다"고 강조했다.

강구귀 기자 nine@asiae.co.kr

구채은 기자 faktum@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>