27일 금융위원회 관계자는 “주택 외 토지, 상가, 건물 등을 담보로 한 저축은행의 대출에 대해 상호금융과 마찬가지로 담보인정 기준을 강화하는 행정지도에 나서기로 했다”고 밝혔다.

예를 들어 감정가가 2억원이고 경매낙찰가율이 70%인 땅을 담보로 대출을 한다고 하면 기본한도가 1억4000만원을 넘지 못하게 되는 것이다.

또 기본 한도에 더해 돈을 빌려가는 차주(借主)별로 인정하는 가산 비율은 15~20%포인트에서 최대 10%포인트로 제한한다. 이 때도 신용등급이나 거치식 여부 등을 철저히 따져야 한다. 기본 한도와 가산 비율을 합한 최종적인 담보 인정의 최저 한도는 감정가의 60%에서 50%로 낮춘다.

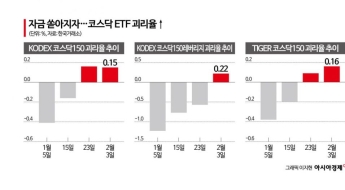

한국은행 통계를 보면 저축은행의 가계대출 잔액은 지난해 11월 기준 13조4340억원으로 2014년 말 10조2850억원에 비해 3조1490억원, 30% 이상 급증했다. 전체 가계대출에서 차지하는 비중은 크지 않지만 지나치게 빠른 속도로 늘고 있다는 점이 문제다.

시중은행들이 대출 심사를 강화하면서 제2금융권의 비주택담보대출 증가에 영향을 미친 것으로 풀이된다. 특히 저축은행은 상호금융과 달리 그동안 한도 축소 규제의 공백 상태에 있어 대출 수요가 몰리는 측면도 있다.

한국은행은 지난해 4분기 대출행태 서베이 결과를 이달 초 발표하면서 “상호금융과 생명보험은 주택경기 둔화 가능성 등을 반영해 가계대출을 중심으로 대출 수요 증가세가 다소 축소될 것으로 예상되나, 저축은행은 대출 수요가 소폭 늘어날 전망”이라고 밝혔다.

저축은행 업계 관계자는 “지난해부터 금융당국이 대출 심사를 강화한다고 했으나 저축은행은 별다른 영향을 받지 않았다”면서 “소상공인 등 개인사업자 위주로 담보 비율을 90% 이상 높여가며 공격적인 대출을 해 왔는데 최근 경제 위기가 심화되다보니 저축은행들도 이제는 조심하는 분위기”라고 말했다.

금융위 관계자는 “제2금융권으로 대출 수요가 급격히 몰리는 ‘풍선효과’를 최소화하기 위해 저축은행에도 추가적인 조치를 취하기로 했다”고 말했다.

박철응 기자 hero@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![[초동시각]불장에 짙어지는 빚투의 그림자](https://cwcontent.asiae.co.kr/asiaresize/269/2026020411121606092A.jpg)

![[기자수첩]'K문화 중추'라던 게임…족쇄가 된 주52시간](https://cwcontent.asiae.co.kr/asiaresize/269/2026020410323041782A.jpg)

![[아경의 창] 애도의 거리에서 분노의 광장으로](https://cwcontent.asiae.co.kr/asiaresize/269/2026020407270516382A.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

![[단독]"지는 자면서 난 일하래" 섬찟한 내 뒷담화…'머슴' 개발자 "3시간만에 뚝딱"](https://cwcontent.asiae.co.kr/asiaresize/269/2026020317472627339_1770108445.png)