1일 금융권에 따르면 미국 애플의 모바일결제시스템 '애플페이(Apple Pay)'가 전 세계 750여개의 금융사와 협력해 서비스를 제공하고 있다. 업계에서는 애플페이의 2016년 총 거래액이 2000억달러(약 220조원)에 달할 것이라는 전망도 나온다.

소비자도 복잡한 모바일 결제 시스템에 익숙하지 않아 곤란을 겪고 있다. 앱카드, 스마트월렛, 뱅크월렛 등 비슷한 기능을 가진 어플리케이션이 난무해 차이점을 알기 어렵다. 모바일 결제는 카드정보 저장방법, 보안인증 방법, 무선통신 방법 등에 따라 명칭이 달라지는데 카드정보 저장방법에 따라 나누는 것이 일반적이다. 카드정보를 주로 어플리케이션에 저장하는 방식을 앱 카드라는 명칭으로 부르고 카드정보를 유심칩에 저장하는 방식은 모바일 카드라는 명칭으로 부른다. 앱 카드는 신한ㆍKB국민ㆍ현대ㆍ삼성ㆍ롯데ㆍNH농협카드 등이 채택하고 있는 방법이다.

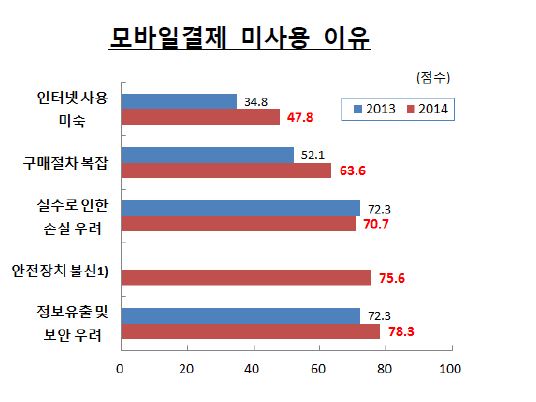

금융 보안에 관한 문제는 또 다른 장애물이다. 지난 29일 한국은행이 발표한 '2014년 지급수단 이용행태 조사결과 및 시사점'에 따르면 금융소비자들은 인터넷 모바일 결제 미사용 이유로 '정보유출 및 보안우려'를 제일 먼저 꼽았다. 소비자들이 각종 금융보안사고에 시달리면서 보안우려가 핀테크의 가장 큰 장애물로 나타나고 있는 것이다. 애플페이의 경우 결제 시 지문을 함께 인식하도록 해 보안 신뢰성을 높여 소비자들에게 어필했다는 평가다.

오프라인 결제에서 신용카드에 비해 모바일 결제 시스템이 복잡하다는 점도 문제로 지적된다. 기존의 QR코드나 바코드 방식으로 결제하는 방식은 소비자 편의가 떨어진다는 평가다. 핸드폰에서 QR코드나 바코드를 생성한 뒤 단말기에 인식시켜야 하는데 이 방법이 기존의 플라스틱 카드에 비해 절차가 복잡하다는 것이다.

그러나 전국 220만개나 되는 매장에서 단말기를 개당 50~100만원의 비용을 들여 새로 들여와야 해 부담이 크다. 다음카카오 '뱅크월렛카카오'의 경우에도 NFC를 이용한 가맹점 오프라인 결제는 CU(서울지역), 세븐일레븐, 이마트, 신세계백화점, AK플라자에서만 사용이 가능하다.

그럼에도 국내 모바일 결제시장은 성장 가능성 높은 시장으로 평가받는다. 한국은행 보고서에 따르면 모바일을 이용한 카드 발급수는 2013년말 450만장에서 2014년 6월 1000만장으로 급증했으며, 모바일쇼핑 규모는 2014년 3분기 기준 3조9000억원으로 1년 전보다 125% 증가해 전체 온라인 쇼핑 거래액의 34%를 차지했다.

정훈 KB금융경영연구소 연구위원은 "아직은 모바일 결제가 플라스틱 카드보다 편리하다고 보기 어렵다"면서 "비용, 기술적인 문제까지 모두 고려해야 하기 때문에 단기적으로 한 번에 해결되기는 어려운 문제"라고 말했다.

이광혁 인턴기자

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![[내일날씨]찬바람에 강추위...서울 아침 영하권](https://cwcontent.asiae.co.kr/asiaresize/269/2025122020413563910_1766230895.jpg)

![[초동시각]'한국형 세대 보호법'이 필요한 시점](https://cwcontent.asiae.co.kr/asiaresize/269/2025121913481004541A.jpg)

![[법조스토리]집단소송, 피해자 구제 vs 기업 책임](https://cwcontent.asiae.co.kr/asiaresize/269/2025121913514216357A.jpg)

![[기자수첩]경찰청장 대행이 던진 헌법적 질문](https://cwcontent.asiae.co.kr/asiaresize/269/2025121913493308012A.jpg)

![5년만에 주가 4000% 오르더니 대폭락…'버블 붕괴' 시스코의 교훈[테크토크]](https://cwcontent.asiae.co.kr/asiaresize/269/2025121509120855546_1765757529.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.